Заполнение декларации по УСН с объектом «доходы-расходы»

В прошлой статье мы начал говорить о заполнении новой декларации по УСН, которая подается, начиная с отчетности за 2014 год. Напомним, что ее форма утверждена приказом ФНС от 4 июля 2014 г. N ММВ-7-3/352@. Мы обсудили, как заполнить титульный лист декларации и разделы 1.1, 2.1, в случае если ваша организация (ИП) выбрала объект «доходы».

В прошлой статье мы начал говорить о заполнении новой декларации по УСН, которая подается, начиная с отчетности за 2014 год. Напомним, что ее форма утверждена приказом ФНС от 4 июля 2014 г. N ММВ-7-3/352@. Мы обсудили, как заполнить титульный лист декларации и разделы 1.1, 2.1, в случае если ваша организация (ИП) выбрала объект «доходы».

В этой статье мы продолжим тему и посмотрим, как произвести заполнение с объектом «доходы, уменьшенные на величину расходов». При данном объекте налогообложения налогоплательщик заполняет разделы 1.2 и 2.2. Начнем с раздела 2.2.

О заполнении декларации стоит подумать заранее, поскольку опоздание может вам дорого обойтись, например, блокировкой расчетного счета или начислением пеней и штрафов.

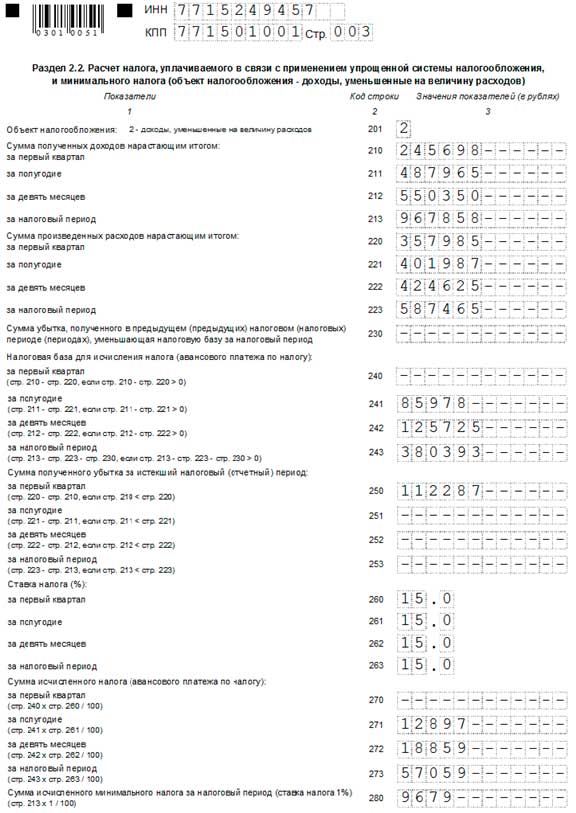

Раздел 2.2 декларации по УСН

В поле 01 пишем «2», т.к. наш объект налогообложения – «доходы, уменьшенные на величину расходов».

В полях 210-213 указываем сумму доходов за соответствующие периоды. Например, в поле 211 нужно указать доходы, полученные за 1 и 2 квартал суммарно.

В полях 220-223 указывается сумма расходов нарастающим итогом с начала года.

У ООО «Конфетка» не было убытков в 2013 году, поэтому в поле 230 ставит прочерк.

В полях 240-243 считаем разницу между доходами и расходами за те периоды, когда доходы превышали расходы. Это налоговая база.

В 1 квартале у ООО «Конфетка» сумма понесенных расходов больше, суммы полученных доходов, поэтому в поле 240 ставим прочерк.

В полях 250-253 указываем сумму убытка. В нашем случае в 1 квартале компания понесла убытка на сумму 112 287 руб. Указываем эту сумму в поле 250. В остальные периоды доходы превышали расходы, поэтому в полях 251-253 ставим прочерки.

В полях 260-263 указываем ставку налога. Ставка может быть уменьшена региональным законом. ООО «Конфетка» это не коснулось, налоговая ставка в течение года не менялась и составляла 15%.

В полях 270-273 указывается исчисленная сумма налога (налоговая база соответствующего периода умножается на ставку налога в процентах). Если в каком-то периоде у компании был убыток, в поле ставится прочерк. В нашем случае прочерк будет стоять в поле 270, т.е. в 1 квартале у компании были убытки.

В поле 280 указывается сумма минимального налога, которая рассчитывается как 1% от суммы годового дохода (без учета расходов).

Заполняя декларацию, внимательно проверяйте все цифры, чтобы не ошибиться. Чем вам грозит ошибка в декларации (и грозит ли), почитайте в этой статье.

Раздел 1.2 декларации по УСН

В поле 001 ставим «2».

В поле 010 – ОКТМО. Если он восьмизначный, после цифр ставятся прочерки. Если компания или ИП не меняли местонахождение/адрес регистрации, то в полях 030, 060 и 090 ставятся прочерки.

В поле 020 пишем сумму налога, которую нужно было заплатить по итогам 1 квартала. Эта сумма указана в поле 270 раздела 2.2. У ООО «Конфетка» в 1 квартале был убыток, поэтому в поле 020 ставится прочерк.

В поля 040, 070, 100 ставим суммы, которые налогоплательщик должен оплатить в бюджет по итогам каждого периода. Из налога в строках 271-273 разделе 2.2 нужно вычесть сумму налога, подлежащего уплате в предыдущем периоде.

Например, по итогам 9 месяцев ООО «Конфетка» начислила налог 18 859. При этом за полугодие подлежало уплате 12 897. Соответственно, в поле 272 вписывается разница, подлежащая уплате: 5962.

Сумма минимального налога составила 9679, а это меньше, чем рассчитанный налог 57 059. Компания не должна платить минимальный налог, поэтому в поле 120 ставим прочерк.

Отправить заполненную декларацию в инспекцию можно лично, по почте ценным письмом или через телекоммуникационные каналы связи.

Если у вас есть вопросы по заполнению декларации, задавайте их в комментариях! Выскажите свое личное мнение, стала ли новая форма более простой и понятной?

Colors

Colors  Docs

Docs  Support

Support