Заполнение книги покупок: как проведем, так и вычет получим

С октября 2014 года в документооборот предприятий введены новые формы книги продаж и покупок. Целью ведения книги покупок является определение величины НДС, которая предъявляется покупателям к вычету. В ней учитываются все счета-фактуры, выставленные продавцами.

Заполнение книги покупок производится в соответствии с постановлением Правительства №1137 от 26.12.2011 г. В книге в хронологическом порядке регистрируются все принятые от продавцов счета-фактуры. Отвечает за правильность ведения книги руководитель или индивидуальный предприниматель.

Структура книги покупок

Книга покупок может вестись в бумажном или электронном виде. При втором варианте листы распечатываются, нумеруются, книга прошивается и скрепляется печатью не позднее 20 числа следующего за прошедшим кварталом месяца. Хранится книга минимум 4 года.

Заполнение книги покупок не является слишком сложным. В верхней части листа указывается наименование покупателя (организация или индивидуальный предприниматель), его ИНН/КПП, а также налоговый период (с первого по последнее число квартала).

Рассмотрим заполнение граф книги.

1 – порядковый номер. Он может не совпадать с номером в журнале регистрации счетов-фактур.

2 — номер кода операции в соответствии с приказом приказа Минфина от 3 февраля 2012 г. N ЕД-4-3/1657@.

3 – номер и дата счета-фактуры продавца.

4 – заполняется только для исправленных счетов-фактур, указывается номер и дата исправления.

5 — заполняется только для корректировочных счетов-фактур, указывается номер и дата такого документа.

6 — заполняется только для исправленных корректировочных счетов-фактур, указывается их номер и дата.

7 — заполняется только в случаях, предусмотренных законодательством (при импорте). Указывается номер и дата платежного поручения.

8 — дата принятия товаров (работ, услуг) к учету.

9 — наименование продавца в точном соответствии с его учредительными документами,

10 — ИНН и КПП продавца. Обычно в одну строку это не умещается, поэтому осуществляется перенос.

11,12 — заполняется при участии посредника. Указывается название и ИНН/КПП посредника (агента или комиссионера).

13 – номер ГТД. Заполняется при импорте товаров и продукции.

14 — номер и код валюты в соответствии с Общероссийским классификатором валют.

15 – общая стоимость покупки с НДС.

16 — сумма НДС.

Итоговые данные по книге используются при составлении налоговой декларации.

Обратите внимание: не все счета-фактуры регистрируются в Книге покупок. Например, если за нарушение условий договора ваш контрагент предъявил вам штраф и по ошибке прислал счет-фактуру на него, то он не будет регистрироваться в Книге. И вычет по такому основанию не предоставляется.

Исправления в Книге покупок

Если от продавца поступил исправленный счет-фактура, то действия зависят от того, в каком налоговом периоде это случилось. Рассмотрим, как надо действовать.

Исправленный счет-фактура поступил в том же налоговом периоде:

— аннулировать в Книге запись по первоначальному документу;

— зарегистрировать исправленный документ.

Это делается в Книге за текущий квартал.

Исправленный счет-фактура поступил в следующем налоговом периоде:

— аннулировать в дополнительном листе к Книге за предшествующий квартал запись по первоначальному документу;

— зарегистрировать исправленный документ в Книге за текущий квартал, т.е. в периоде, когда он был получен.

Аннулирование – это запись данных со знаком минус. Порядок заполнения дополнительного листа не отличается от самой Книги с той разницей, что сначала заполняется строка Итого с данными из граф 7-12 Книги покупок.

На основе внесенных изменений подсчитайте новые итоги, внесите исправления в декларацию, а при необходимости доплатите налог и пени (Здорово, правда? Кто-то ошибся и не поторопился, а мы пени будем платить!). Справедливо это или нет, по новым правилам суды пока решение не выносили. Однако то, что раньше ими предписывалось принимать НДС к вычету, когда товары приобретены и оприходованы, даже если потом были исправления, вселяет оптимизм.

Если ошибки в регистрации

Может возникнуть и такая ситуация, когда счет-фактура по ошибке зарегистрирована или, наоборот, не зарегистрирована. Здесь тоже можно следовать такому алгоритму.

Права на вычет не было, а счет-фактура зарегистрирован:

— аннулирование записи по счету-фактуре в текущем периоде в Книге покупок или в доплисте к Книге за прошлый период;

— при появлении права на вычет, зарегистрировать документ в Книге за текущий период.

Право на вычет было, а счет-фактура не зарегистрирован: в периоде, когда появилось право на вычет, зарегистрировать документ в доплисте.

Пример

ООО «Сладкоежка» закупило у ООО «Кондитер» 27 октября 2014 года шоколадные конфеты на сумму 59 000 руб., в том числе НДС 9000 руб. (счет-фактура №50 от 27.10.2014 г.) и 28 октября 2014 года конфеты карамель на сумму 23600 руб., в том числе НДС 3600 руб. (счет-фактура №51 от 28.10.2014 г.). В Книгу покупок за 4 квартал были внесены записи.

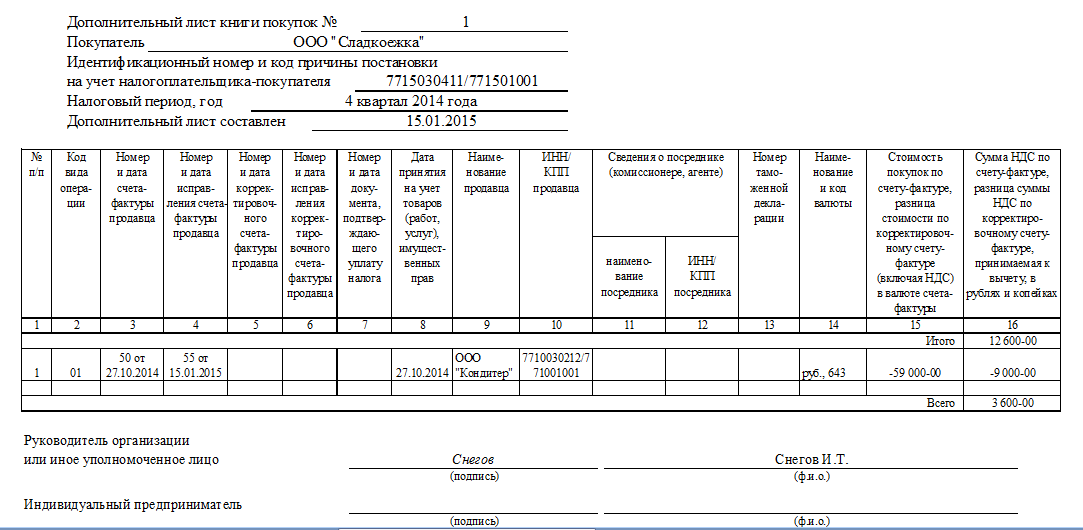

В связи с выявлением ошибки в счете-фактуре №50 от 27.10.2014 г. 15 января 2015 года в ООО «Сладкоежка поступил исправленный счет-фактура. Поэтому первоначальный документ был аннулирован, а новый записан уже в Книгу за текущий квартал. Аннулирование приведено на рисунке.

Как вам заполнение книги покупок? На ваш взгляд, после нововведений стало удобнее, хуже и принципиально ничего не поменялось? Поделитесь, пожалуйста, в комментариях!

Colors

Colors  Docs

Docs  Support

Support